マイナビ - 学生向け就職活動(就活)・就職情報サイト

マイナビには就職活動(就活)の情報をはじめ、就活ライフを心強く支える充実の機能が満載。

新卒や既卒学生のみなさんの就職活動をトータルサポートします。

※マイナビ2025は2025年3月14日(金) 16時0分をもってサービスを終了致しました。就職活動を継続される方はマイナビ2026にて会員登録をお願い致します。

マイナビには就職活動(就活)の情報をはじめ、就活ライフを心強く支える充実の機能が満載。

新卒や既卒学生のみなさんの就職活動をトータルサポートします。

※マイナビ2025は2025年3月14日(金) 16時0分をもってサービスを終了致しました。就職活動を継続される方はマイナビ2026にて会員登録をお願い致します。

※就職情報サイトに関する調査結果より/調査委託先:株式会社Skyfall(2025年2月)

大学生にいまと未来のきっかけを届けるWEBメディア

なりたい「わたし」を一緒に見つける進路情報ポータルサイト

高校生のチャレンジを応援するサイト

年間100万人が訪れる竹下通りのエンターテインメントフードコート

企業に学び「生きる力を身につける」、高校生向け探究学習プログラム

自分に足りない知識・スキルを身につけることができるキャリア学習サイト

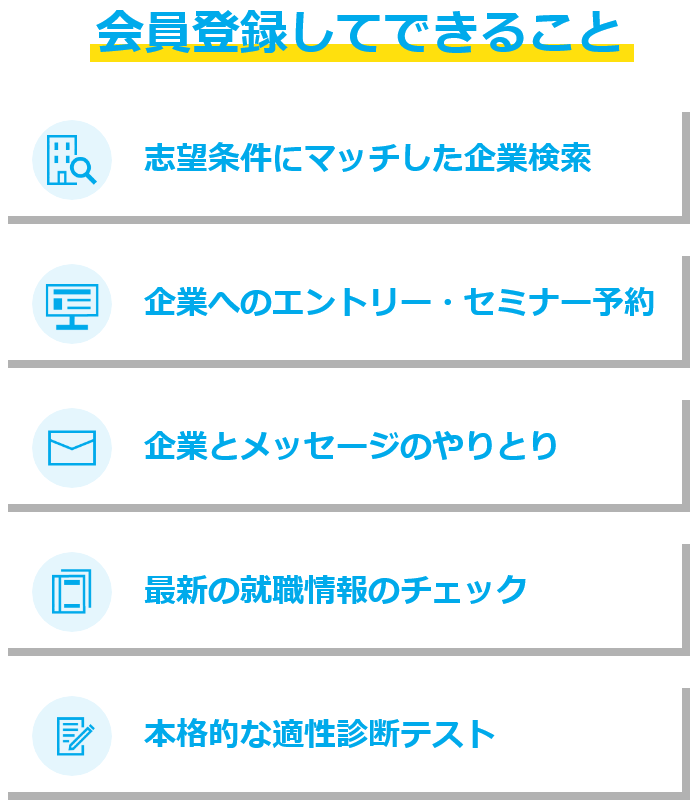

マイナビが提供している学生向けのキャリアサービスで共通につかえる会員ID

新卒学生を対象とした人材紹介(就職エージェント)サービス

20代・第二新卒向け求人紹介・転職支援サービス

留学経験のある日本人を中心とした学生と、グローバル人材を求める企業をつなぐ就職情報サイト

WEB・IT・ゲーム業界専門の人材紹介サービス

保育士専門の求人紹介サービス

介護福祉士、ケアマネージャー、社会福祉士など、福祉・介護従事者のための転職支援サービス

看護師を目指す看護学生のための学習型総合情報サイト

日本最大級の看護師求人・転職サイト

理学療法士、作業療法士、言語聴覚士、臨床検査技師の求人情報

福祉・介護職に特化した転職/パート求人サイト

医学生・研修医のための臨床研修病院の検索サイト兼、会員限定のソーシャルネットワーキングサービス

常勤からスポット、アルバイトの求人まで、最新の医師求人情報をご紹介する転職支援サービス

薬剤師のための転職支援サービス

公認会計士の方々のための専門人材紹介サービス

税理士の方々のための専門人材紹介サービス

アスリートのキャリア育成・就職・転職を支援するサイト

転職準備のすべてが分かる!日本最大級の転職サイト

年収600万円以上の求人を多数取り揃えるスカウト型の転職サービス

確かな転職コンサルティングで高い利用満足度を誇る人材紹介サービス

国内外を問わず活躍が期待できるグローバル人材、エグゼクティブ層のための人材紹介サービス

障がい者の採用から定着までフォローする人材紹介サービス

医療、介護・福祉業界の経営者・人事担当者さま向け 専門家・有資格者を紹介するサービス

外国人材の人材紹介サービス・就労支援

台湾人を対象とした日本での就職、ワーキングホリデー滞在中の就労及び台湾現地日系企業への就労支援

留学経験者やバイリンガル人材の就職支援

韓国から日本へ、日本から韓国へ、国境を越えて活躍できるグローバル人材の育成と就職サポート

日本で就職を希望している外国人留学生、海外留学経験のある日本人留学のための就職支援サービス

ベトナムのIT関連求人専門求人サイト

機械・電気・電子・システム系設計開発の常用型派遣

全国のアルバイト求人情報を掲載するアルバイト情報サイト

主婦(夫)向けの検索軸が豊富なパート求人情報サイト

若年層に特化したオフィス系メインの無期雇用派遣サービス

オフィス・クリエイティブ職種に強みを持つ総合人材派遣サービス

ミドルシニア層が活躍できる案件を中心に集めた求人サイト

経験を活かすプロフェッショナルのための人材紹介サービス

アパレル関連のお仕事に特化した求人情報サイト

金融業界に特化した人材派遣・人材紹介

介護士・看護師・保育士・薬剤師・コールセンターの領域に特化した人材派遣、紹介予定派遣

マイナビが提供する求人情報まとめサイト

100以上のカテゴリが毎日更新される総合情報ニュースサイト

通販で満足いく買い物をしたい方のニーズに応えるお買い物情報メディア

検索上位表示記事24,000本以上のSEOノウハウを集約したAI記事制作ツール

働く女性のためのお役立ち情報がいっぱいの女性総合サイト

育児中の共働き夫婦を応援する情報サイト

“想いがかなう大切な一日”のために、ユーザーの視点にこだわったウエディング情報サイト

農業に関するさまざまな情報を網羅した総合情報サイト

遊休施設の活用・古民家再生・地方産品の拡販(ちょうなん西小、 和信庵、袖ケ浦ファームコートなど)

不動産の保有、売買仲介、賃貸管理など不動産関連業務

カフェ、ダイニングバー、居酒屋などの運営(プロント、辛麺屋一輪、天ぷら酒場上ル商店など)

自社ECサイト作成、物流・CS体制の構築に至るまでECに必要な内容を全面的にサポートするEC支援サービス

初めてでも安心してお申し込みができるふるさと納税の情報サイト

BtoBからBtoCまで、ジャンルを問わず『マイナビ博覧会』が開催するイベント・展示会のポータルサイト

あなたの地域のオススメクリニックが見つかる医療施設情報メディア

採用・育成・組織戦略の課題に寄り添う情報メディア

看護師・薬剤師・介護職の採用支援サイト

外国人材の採用・雇用に役立つ情報メディア

10代向けマーケティング情報総合サイト

あなたの会社の人事課題が見つかるWebサイト

全国のアルバイト採用情報を届けるメディア

調査・データを通じて、雇用やキャリアを考える情報を提供するリサーチ系専門サイト

企業の従業員エンゲージメントを高める新しい社宅サービス

研修や学習教材、診断ツール、システムサービスを通じて人材育成の課題解決や強い組織づくりをサポート

発送代行・在庫管理・web制作・デザイン・事務局代行

マイナビ特例子会社、マイナビグループ業務代行

コールセンター・BPOサービスの提供

WEB・映像・グラフィック等、クリエイティブに特化した制作アウトソーシングサービス

M&Aおよびエクイティファイナンスに関する支援、事業承継支援など総合的なM&Aサービス

報酬早期受取サービス、その他ファクタリングサービス

給与前払い福利厚生サービス

コールセンター(カスタマーサポート・ヘルプデスクなど)を中心としたBPO、採用アウトソーシングサービス

人財起点での経営支援BtoBサービス

東銀座駅直結、銀座駅徒歩圏内にあるカンファレンス施設

「前職の引継ぎを当たり前に。」をコンセプトにしたオンラインリファレンスチェックサービス

マイナビ出版が刊行している幅広いジャンルの書籍、雑誌・ムック、ソフトなどの紹介、購入サイト

各分野のプロフェッショナルな人材をご紹介する人材紹介サービス

精神疾患に特化した訪問看護

医療者向け臨床課題解決サービス

学会事務局の代行、学会運営の包括的なコンサルタントサービス

取り扱い点数国内最大級、本格的な美術品を扱うオークションの運営

文部科学省後援、世界遺産に関する知識が身につく資格

フリーランス・副業人材と企業のマッチングサービス

プログラミングスキルの測定・管理ツール「TechFUL」を自社開発・運営

企業向けビデオ通話プラットフォーム、採用面接に特化したWeb面談サービス等の開発・運営